百亿私募创始人喊话:熊市结束!结构性牛市开启条件充分 仓位已偏进攻

近日,百亿私募中欧瑞博创始人吴伟志表示,“这一轮熊市底部已经探明了。换句话说,熊市结束了。”在他看来,从持续时间和下跌幅度、财富毁灭程度、投资者信心、政府入市的态度与行为来看,2月份探出来的底,出清程度已经非常充分。不过,虽然系统性下跌的熊市结束了,但他并不认为接下来市场会走出全面系统性上涨的泡沫牛。“结构性的牛市开启的条件应该是比较充分了。

华泰证券:家电出海估值修复与规模提升均值得关注

华泰证券研报指出,中国家电产业链的规模化、成本、技术创新等是中国制造业的底色,且走在市场化前沿,以竞争促发展。家电出海有望拥抱海外补库需求改善,短期内出口拉动力较强,市场情绪修复、外资回流,家电作为外资重点关注领域,出海估值修复与规模提升均值得关注。

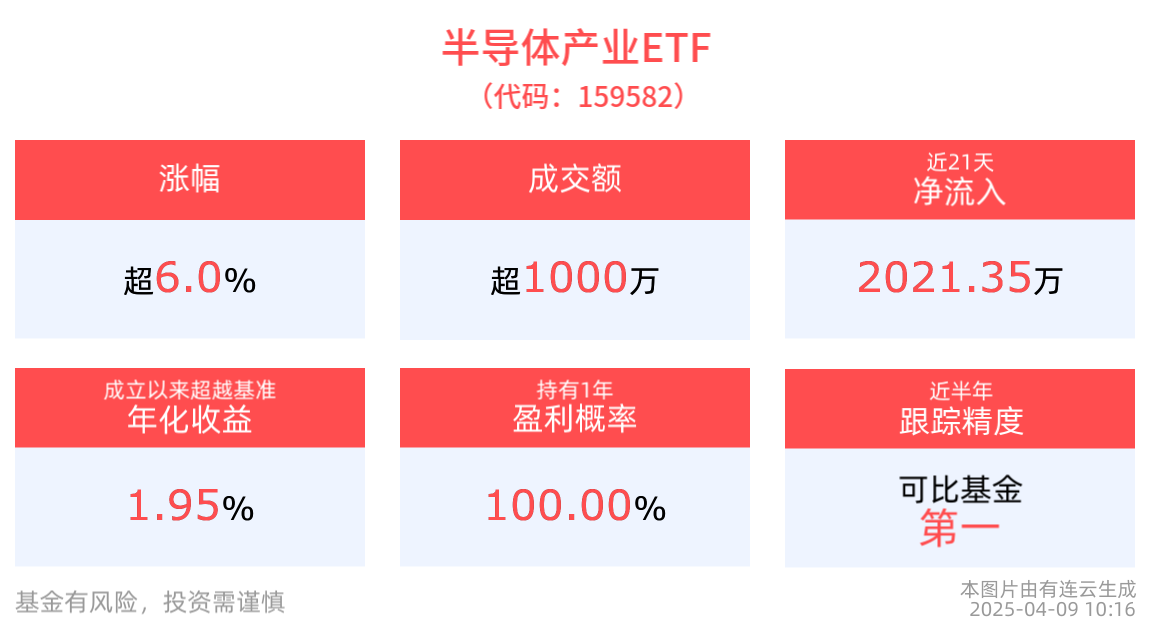

中信证券:2024年电子行业复苏基调明确 H2伴随去库结束叠加AI需求释放或迎来加速成长

3月12日消息,中信证券研报指出,结合第三方机构及电子产业链厂商展望,我们认为2024年电子行业复苏基调明确,2024H1仍然处于复苏阶段,H2伴随去库结束叠加AI需求释放或迎来加速成长。

中金公司:“以价换量”模式会推动算力芯片市场规模再创新高

中金公司研报指出,近期,OpenAI正式发布文生视频大模型Sora。未来Sora及类似大模型的迭代会持续推动计算量的扩张,算力需求“奇点”可能到来。但因当下单位算力成本依然较高,大模型构建者也在考虑一系列算法优化来节约计算量。新时代下算力需求规模增长毋庸置疑,但同时降本也是客户的呼吁。相信“以价换量”模式会推动算力芯片市场规模再创新高,并支撑人类寻找到“世界模型”。

百亿量化旗下产品触及止损线 或始于“踩踏” 净值走势揭示真相

近日,知名量化对冲基金白鹭资管公告,旗下某产品因净值持续触及止损线进入清算流程。在2023年的一次路演中,白鹭资管透露,该产品是公司灵活性产品的代表,其中有80%的资金配置了量化选股策略,另外20%的仓位配置了复合型CTA策略。彼时,该公司称,具备成长性的小市值股票量化更容易跑出超额。

中信建投:消纳瓶颈或将打开 预计2024年国内光伏装机需求有望超预期

中信建投研报表示,国内光伏消纳瓶颈或将打开,将为国内光伏新增装机带来较大空间。同时组件价格见底叠加IRR改善,推动下游装机意愿提升。预计2024年国内光伏装机需求有望超预期,全年增速上调至20%-30%,预计全年光伏新增装机260-280GW(此前预计2024年装机230GW)。

国泰君安:AI拉动算力需求 先进封装有望加速渗透与成长

3月12日消息,国泰君安研报表示,据测算,预计2021-2025年中国先进封装设备市场规模CAGR为24.1%,2025年有望达到285.4亿元。AI有望驱动半导体规模再上新台阶,HPC也将推动先进封装加速渗透,封测设备厂商有望充分受益。封测设备的投资可分为以传统封装为代表的存量板块和先进封装拉动的增量板块。对半导体设备行业维持增持评级。

皮海洲:把现金分红与强制退市制度结合起来

3月6日,证监会新任主席吴清首次公开亮相于十四届全国人大二次会议新闻发布厅的记者会。在回答记者提出的投资者回报问题时,吴清提到要推动分红。吴清表示,对多年不分红,或者分红比例偏低的公司,将区分不同情况采取硬措施,包括限制控股股东减持、实施ST风险警示等。同时还将推动有条件的公司一年多次分红,特别是鼓励春节前分红,让大家欢欢喜喜过年。现金分红问题是市场谈论得比较多的一个话题。

机构策略:市场情绪修复有望延续 机会仍大于风险

平安证券指出,政策部署明确方向,市场情绪修复有望延续,机会仍大于风险。结构上沿着产业政策和监管方向布局,一是数字经济TMT、先进制造代表的新质生产力板块,二是受益于分红改革的红利策略,三是提高上市公司质量政策指引的经营稳健且良好治理的大盘白马。中信建投认为,中期看,A股在经历市场生态新变革,年初的市场底部已确立,年度展望提示的熊牛转换正在实现中。

中信证券:OLED国产链成长迎机遇 面板涨价动能持续

中信证券研报指出,OLED显示技术具有显示效果、轻薄、功耗等突出优势,已经成为重要的显示升级方向,我们预计其有望于智能手机市场持续渗透,并于平板/笔电/车载等中尺寸场景加速放量,驱动行业大盘持续稳健增长。OLED面板环节,中短期我们看好供需改善下面板持续的涨价动能,长期看我们预计行业空间有望随终端应用持续渗透而稳步扩张。

本周焦点