铁矿石淡季终端需求偏弱 螺纹钢成本支撑松动

行情复盘

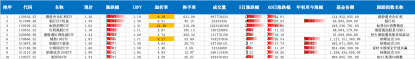

8月5日,铁矿石期货主力合约收涨1.97%至776.5元。

持仓量变化

8月5日收盘,铁矿石期货持仓量:+14407手至367597手。

背景分析

外矿发运整体保持高位,供给端偏宽松,近期铁矿到港量回落,港口库存高品回落。钢厂盈利率大幅下降,需求端日均疏港量大降,淡季终端需求偏弱。

后市展望

铁矿基本面压力仍较大,矿石估值相对低位,注意节奏变化,重点关注钢材需求及减产执行情况。

研报正文

【铁矿石】

外矿发运整体保持高位,供给端偏宽松,近期铁矿到港量回落,港口库存高品回落。钢厂盈利率大幅下降,需求端日均疏港量大降,淡季终端需求偏弱。

近期低品矿出货增多,除了本身低品矿性价比突出外,北方地区入炉生产也在发生转变,逻辑上和钢厂减产有所对应。铁矿基本面压力仍较大,矿石估值相对低位,注意节奏变化,重点关注钢材需求及减产执行情况。

【螺纹钢】

钢厂盈利率继续大幅回落,减产导致原料价格进一步下跌,成本支撑松动拖累钢价再次下跌。螺纹钢延续供需双弱格局,为了新老国标的过渡消化,钢厂检修减产意愿增加,这将有助于缓解供应压力,淡季螺纹需求依然疲弱,地产大幅下行,基建到位资金偏慢,整体需求依然疲弱,关注新房成交好转持续性及专项债发行节奏。综合来看,产业供需双弱,短期来看,建材利润估值靠近底部区间,下方继续大跌空间较为有限,螺纹短期震荡盘整为主。

【玻璃】

玻璃高供应高库存压力难以缓解,沙河地区现货延续弱格局,继续降价去库,高温天气延续对需求端走弱预期。生产利润已偏低并接近成本附近,上周玻璃产线开工持稳,周熔量环比持平,目前中下游拿货意愿降低,库存由降转增,企业去库压力较大。地产数据延续疲软态势,在地产调控政策托底作用下,长期实际需求下降空间或有限,操作上,高库存下逢高抛空为主。

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: