复盘20年市场,送你3个投资建议

作为被房贷、被内卷压垮的打工人,我们都渴望能钱生钱,想在股市里搏一把。

结果呢?听消息、追涨杀跌,频繁交易……不但一分没赚到,还倒贴进去血汗钱。

真正创造持久财富的人,很少依赖于灵光乍现的点子,而是能从冰冷的数据中洞悉出底层规律。

可市面上那些投资书,翻来覆去就讲美股、讲标普500、讲巴菲特老爷子……那些离我们太远了。

在中国,在A股,我们自己的钱,到底该投向哪里?

最近,有知有行发布了他们一年一度的《中国大类资产投资年报》。

这份报告,不是讲故事,不是预测未来,而是基于实打实的数据,告诉你过去20年哪些资产表现最好,哪些是真正值得长期持有的。

01

在《全球投资回报年鉴》中,有123年、35个国家的数据支撑一个结论:股票,长期表现显著优于债券和现金。

从1900年到2022年,全球股票的年化实际收益是5.3%,债券是2.0%,现金(票券)是0.7%。

这个规律,在中国市场也成立吗?答案是:成立的,而且结果很一致。

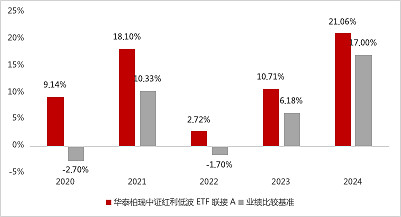

- A股整体(2005–2024)年化收益率为9.6%;

- 小盘股更高,为10%,大盘股稍低为9%;

- 长期国债年化收益4.5%,短期国债为2.5%;

- 年均通胀2.24%。

这些看起来抽象的结论,其实逻辑非常清晰:

股票的收益,来自企业的盈利。只要经济持续增长,上市公司赚钱,股东就会受益。而债券的收益主要来自利息收入,现金则是对抗不了通胀的“临时避风港”。

当然,也有朋友会提问:2005年正好是A股牛市起点,这是不是选了一个“太好运气”的起点?

年报里专门解释了这一点:

2005年是沪深300指数成立的时间点——这是一个市值加权指数,更能代表整体市场回报,相比上证指数那种“价格加权”(高股价的公司权重大,1991年上证100点,1992年就1400点了)更加稳健。

那么:股票为啥涨?是估值扩张,还是利润增长?

数据显示,2005年以来,中国A股的估值(PE)反而是下降的,也就是说,这20年涨出来的回报,更多是靠企业“真实赚到的”而不是市场情绪抬估值。

而当我们把时间线从“20年年化收益”缩短到“每年持有的收益”,还能看到另一个有意思的现象:

股票的1年收益波动极大,有时暴涨,有时深跌;但如果把持有期拉长到10年,几乎所有区间都能获得正收益。

换句话说,时间越长,波动越小,赚钱概率越高。

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: