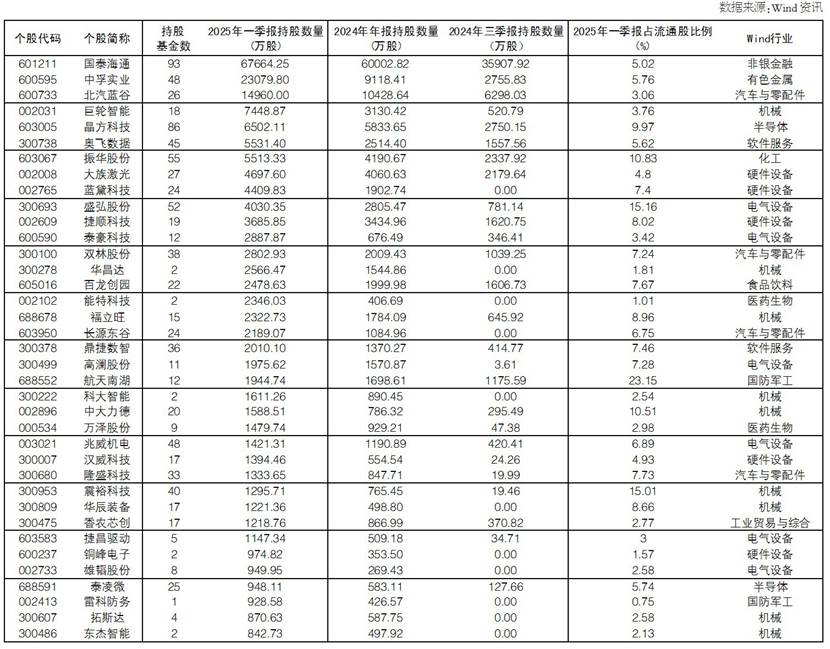

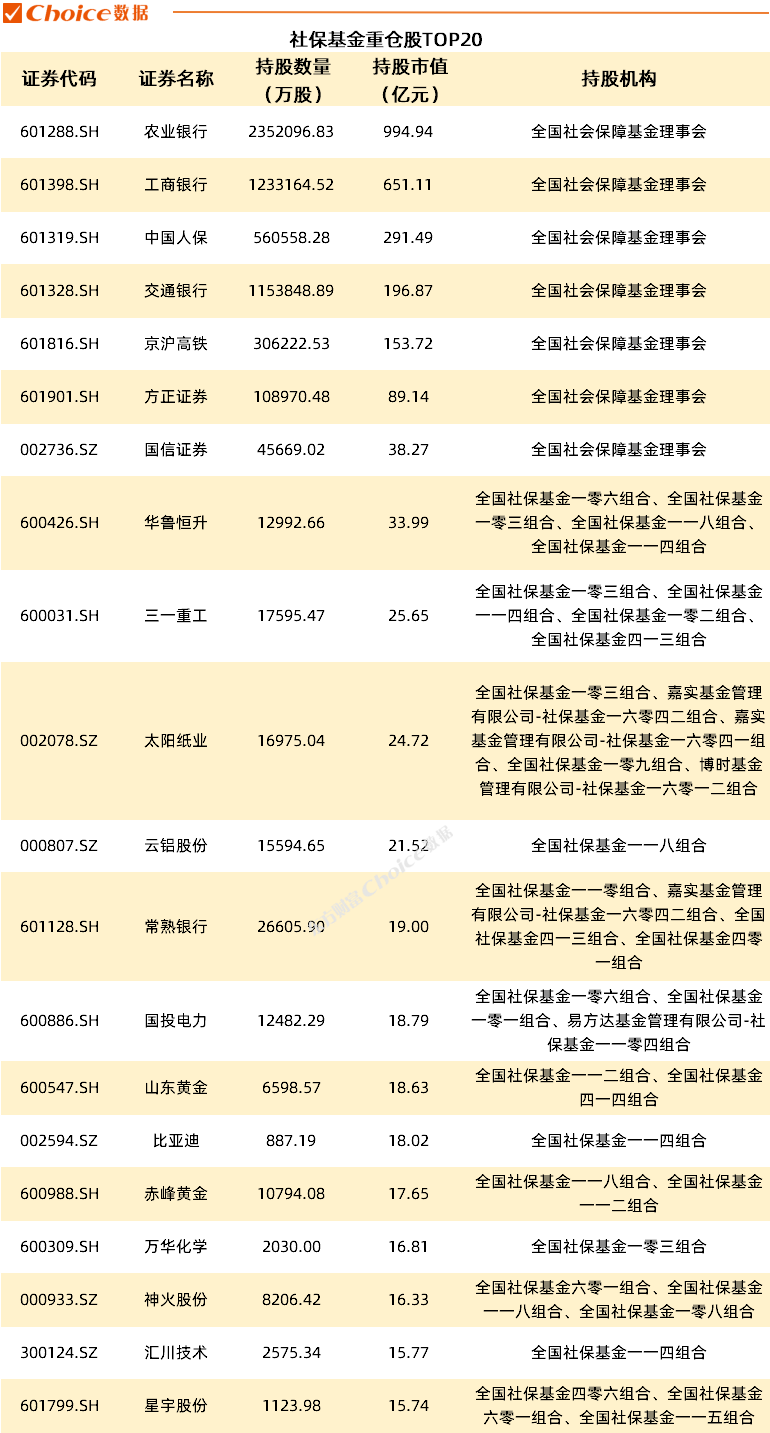

偏爱金融、加仓基础化工等板块 社保基金多只重仓股一季度涨超20%

“国家队”的一举一动,向来受到市场高度关注。作为“耐心资本”代表的社保基金,不惧市场调整,在一季度逆势加仓。Choice数据显示,截至一季度末,667家A股上市公司前十大流通股东名单里,都出现了社保基金的身影,金融板块则是社保基金的“偏爱”。截至一季度末,持有的农业银行(601288.SH)市值达到994.94亿元,成为社保基金第一重仓股。

5月7日要闻盘点|新基发行回暖 公募战略性看多这些机会!

A股三大指数涨跌不一航天航空板块大涨沪指涨0.22%,深证成指跌0.08%,创业板指跌0.14%。成交额超9600亿,航天航空板块大涨,化学制品、化肥、化学原料板块涨幅居前,教育、汽车、家电板块跌幅居前。基金看点5月开门红!沪指年内新高公募:战略性看多!基金公司及相关人士认为市场上涨主要由海内外两大方面因素推动。

基金经理年薪封顶120万?公司辟谣称“完全没听说”

近日,公募行业限薪传闻再起。市场有传言称,某银行系公募的限薪方案已经确定,基金经理的封顶年薪为120万。今日,界面新闻记者就此求证,该公募公司人士表示“完全没听说”。为何传闻言之凿凿?记者了解到,这和该公募的股东——某头部国有银行2023年的高管薪酬有关。在2023年报中,该银行的董秘年薪为138.96万元,两位高级业务总监的年薪为133.83万元、133.62万元。

新基发行显著回暖!股票型151只数量最高 债基发行份额占近八成 5月份60只新基待发

2024年已走过三分之一,从新发市场看,公募基金正在逐渐回暖。数据统计,截至5月7日,今年以来新成立基金达到416只,发行份额为3855.43亿份,2023年同期上述数据分别为388只,3343.89亿份,新发基金整体情况显著好于去年。

布局一年即见效!这些权益公募成固收“弄潮儿” 为何其他公司不能复制?

2023年以来权益行情低迷,公募基金规模在“债牛”行情中稳步增长。在这过程中,有相当部分权益型公募(指过往以权益为主或以权益见长的基金公司)发力固收业务,开启“第二增长曲线”成为基金业“弄潮儿”。在这一年多时间里,发力固收成了他们的“第二张面孔”。从一只只数十亿的“爆款”基金来看,这些公司不仅应验了“公募业务以固收为基本盘”规律,且如某些观点调侃那样“布局一年即见效”。

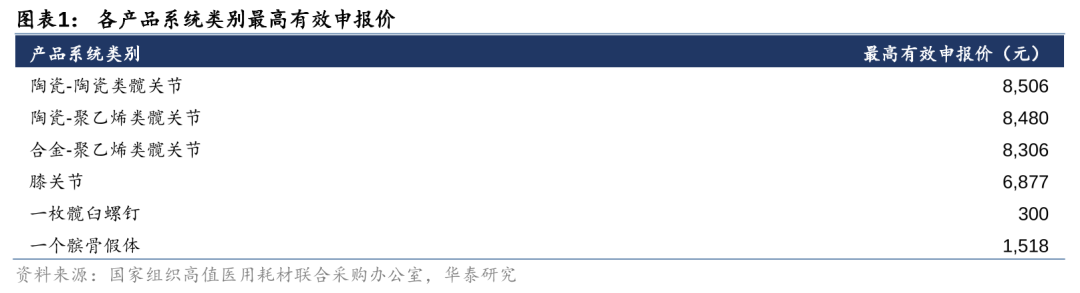

华泰证券:温和竞价机制下看好国产关节龙头获益

华泰证券指出,关节国采续约二号文公布:竞价机制相对温和,国产报量占比提升显著。我们建议关注具备以下条件的标的:1)第一轮集采标期内验证较好供货能力的头部厂商;2)首轮中标价格偏低,续约竞价规则下具备提价条件的厂商;3)本次髋或膝报量占比提升的厂家。综上,我们建议关注国产头部厂家。

中信证券:合成生物学板块收入和利润增长亮眼 行业估值明显低于近3年平均估值水平

中信证券研报指出,2023年和2024Q1合成生物学板块的收入和利润增长亮眼,目前行业估值明显低于近3年平均估值水平。基本面方面,相关公司新产品和新产能逐步落地,未来收入和利润有望维持稳定增长的态势;估值方面,随着后续重磅政策催化,板块估值水平有望持续修复。

中信建投:A股市场情绪正由悲观转向乐观 强烈看多建议积极配置

5月7日,中信建投研报指出,A股综合拥挤度已从2月初的负1.12反弹至负0.23标准差,表明市场情绪正由悲观转向乐观,牛市迹象明显,强烈看多建议积极配置。看好家用电器,汽车等以旧换新受益板块。TMT板块(通信、电子、传媒、计算机)较为拥挤,波动会进一步加大,看好家电表现,受地产限购政策松绑,建议积极关注地产相关行业。

中信建投:战略上坚定看多今年的A股与港股市场

中信建投指出,近期人民币资产持续走强,港股已经进入技术性牛市,战略上坚定看多今年的A股与港股市场。近期外资空头回补,反应当前复杂国际形势下,海外对中国前期过于悲观的经济预期有所修复。短期成长值得关注,中期红利仍是底仓首选。

国泰君安:港股仍有可为空间

国泰君安研报指出,港股在近期大幅走高后,会出现一定的分歧和震荡,但随着中国在经济、政策领域不确定性的降低,港股仍有可为空间。国内方面,经济政策以稳为主,地产政策持续优化,港股市场盈利预期改善,外资上修国内经济前景,港股市场情绪修复。海外方面,美联储呵护金融和劳动力市场的意图明显,市场流动性进一步收紧的风险下降。

本周焦点