加仓房地产!提示高股息策略风险!丘栋荣最新研判

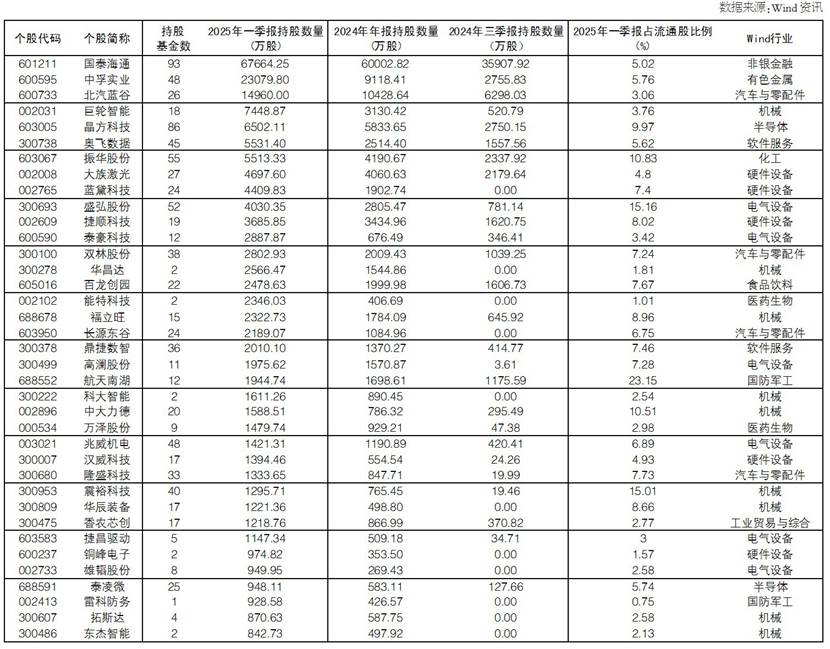

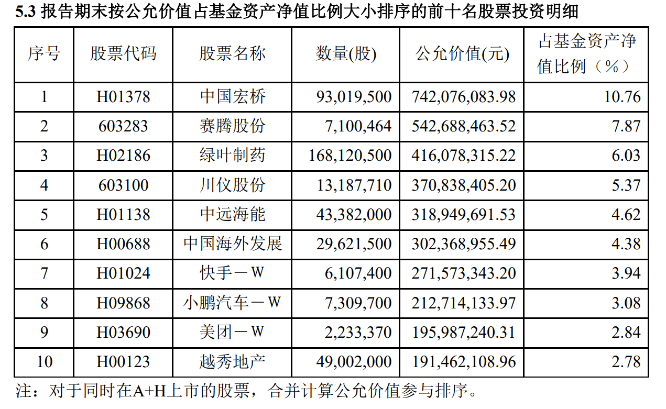

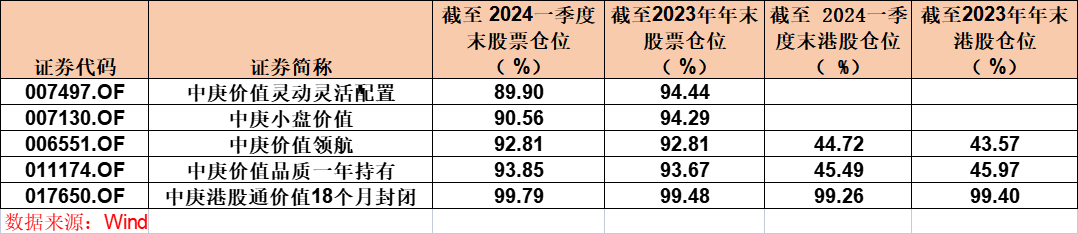

4月16日,中庚基金披露了知名基金经理丘栋荣五只在管基金一季报。从规模变化的角度看,丘栋荣总体在管规模滑落至200亿元以下。Choice数据显示,截至一季度末,丘栋荣在管规模198.54亿元,比去年年末减少了39.28亿元。调仓换股方面,丘栋荣对港股互联网、生物医药、房地产等领域均有加仓。

丘栋荣、蓝小康、雷涛等知名基金经理发声!

随着公募基金2024年一季报披露拉开帷幕,知名基金经理调仓换股的动向以及对后市看法跃然纸上。此外,在今年一季度,红利、高股息、人工智能等成为市场关注焦点,不少基金经理也在一季报中表达最新观点。丘栋荣表示,权益资产隐含回报水平高,对应着战略性的机会,应积极配置权益资产。他同时提到,高股息策略长期回报偏贝塔,且并非低风险策略,投资更重要的是基本面和定价。

强势吸金!多只债基规模大增超60%

4月16日,多只债券型基金发布2024年一季报。受多方面因素影响,今年以来债券收益率快速下行,行情超出市场预期,多只债基今年一季度跑赢业绩比较基准,也获得了较多投资者的增持。2024年一季报显示,截至一季度末,德邦锐兴债券、德邦短债的最新规模分别为66.78亿份、67.68亿份,相比2023年末分别增长64.46%、67.92%。

ETF“影子产品”逐渐壮大!

步入4月,已有天弘中证沪港深物联网主题联接基金、摩根中证A50联接基金以及华夏中证智选500成长创新策略联接等产品接连发行。据Wind数据统计,年内已有50只同类产品成立,而去年一季度内该数值仅为23只。有公募人士介绍,公司在设计ETF产品时,都会考虑同时设计对应的联接基金。联接基金作为连接ETF产品和投资者的桥梁,市场需求将持续增长。

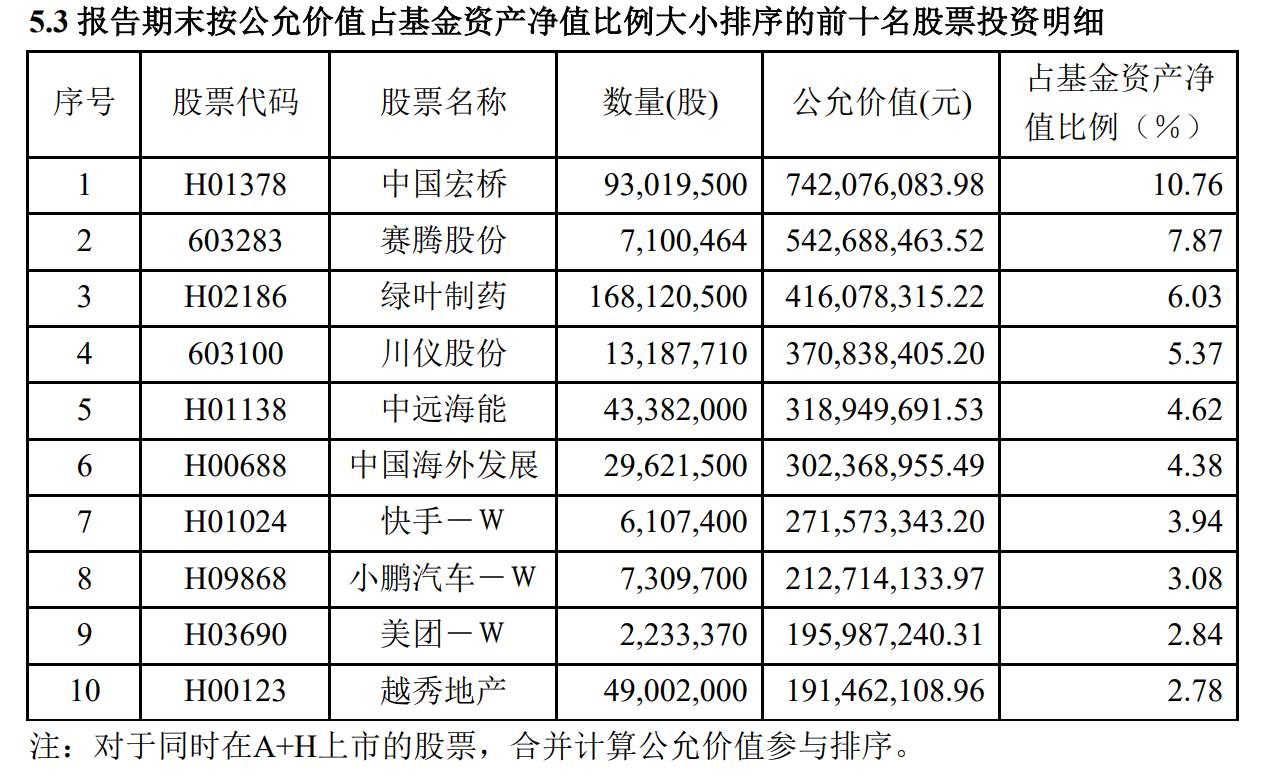

“顶流”丘栋荣基金一季报出炉!后市关注三大方向

4月16日,中庚基金披露了知名基金经理丘栋荣在管基金一季报。以丘栋荣在管基金中规模最大的中庚价值领航为例,截至一季度末,该基金规模约为68.99亿元,与去年年末的85.29亿元相比,减少了16.30亿元。仓位方面,中庚价值领航一季度末的权益仓位为92.81%,与去年年末相比基本持平。

中信证券:eVTOL飞入现实 看好相关材料和零部件

中信证券4月16日研报指出,低空经济是我国新的经济增长引擎,eVTOL飞行器作为低空经济行业内最为新兴的、最为重要的载体,预计将会成为增长最快的部分。随着政策端以及适航认证持续的推进,我们预计2025年将会迎来首批商业化落地的eVTOL项目,2026年行业有望开启高速增长。eVTOL产业链上游的原材料与核心零部件供应领域与新质生产力、高端制造紧密联系,将直接受益于行业发展。

华泰证券:2024年国内储能有望维持高速增长

华泰证券研报指出,2024年初储能装机持续高增,前瞻指标招标市场表现强劲,能够对2024年装机形成有力支撑。“十四五”期间全国储能装机规划已超80GW。2024年光储产业链价格已经大幅下降,光伏配储项目的经济性与需求随之显著提升。配储要求更高的市场化项目不断涌现,多地风光竞配亦将储能配置情况纳入重要考核标准,配储规模有望随风光配储系数进一步提升。

“新国九条”背景下微盘股重挫 量化私募将何去何从?

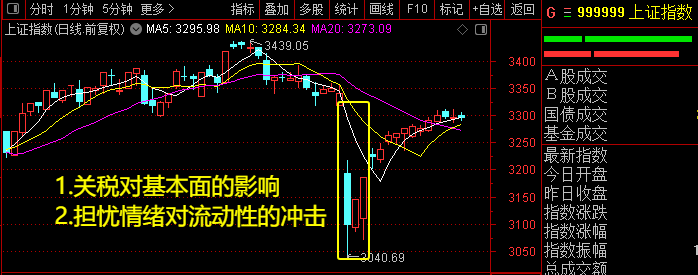

4月15日,在“新国九条”重磅发布的背景下,A股三大主要指数全线收涨,且日涨幅均超过了1%。不过,当天市场大小盘分化异常剧烈,万得微盘股指数(8841431.WI)重挫8.88%。个股方面,据同花顺财经数据显示,4月15日全市场超过4000只个股收跌,其中总市值不足50亿元的2984只个股中,有2813只个股当日收跌,占比超过94%。

中金:消费电子周期逐步见底 AI开启第二成长曲线

中金公司认为,整体来看,当前消费电子行业的创新周期与库存周期均逐步见底。中金公司从中国大陆产能占比较高的组装和苹果产业链环节,分别从整机和零部件的视角,观察消费电子目前所处的产业周期。组装环节,判断当前手机组装作为相对成熟的供应链环节,周期已逐步筑底,预计未来盈利能力将跟随手机需求同频波动。

中信建投:行业催化不断 重视整车投资机会

中信建投4月16日研报表示,3月乘用车产销数据出炉,内需不淡,出口超预期,Q1批发销量同比+10%,从数据表现看,强劲的出口为行业景气度提供有力支持,当前阶段销售端观望情绪下,销量依然超预期,后续以旧换新政策、北京车展新车集中发布预计都会对乘用车内需起促进作用,当前时点仍属做多窗口期。