一图复盘黄金历史上的9轮大行情 还能“疯狂”多久?

4月11日,伦敦现货黄金价格成功突破3200美元/盎司关口,再创历史新高。

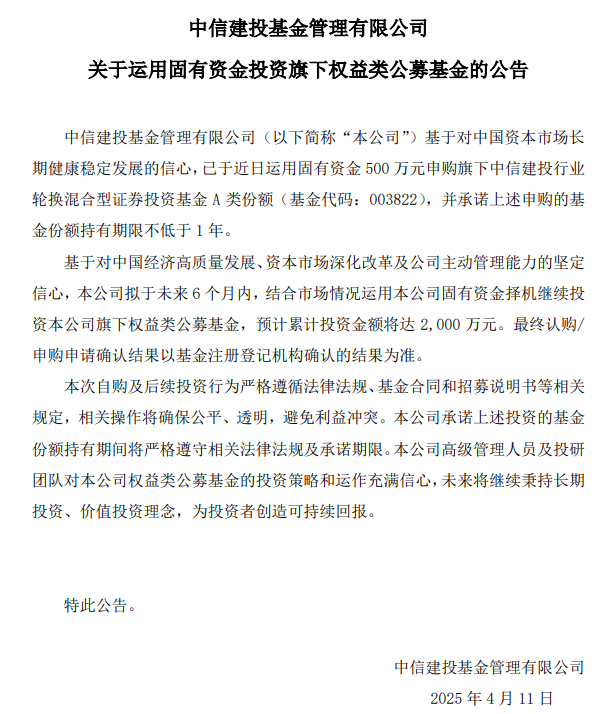

本轮黄金的上涨周期,其起点可回溯至2022年11月,至今持续28个月,的确非常刷新认知。但相较于历史周期,这样的程度似乎并不罕见。

20世纪70年代以前,全球货币体系事实上以黄金为“锚”,美元盯住黄金,西方主要货币盯住美元。1971年8月布雷顿森林体系崩溃后,宣告了黄金挂钩时代的终结。

而自彼时起算,黄金已经经历了9轮完整的大行情,平均持续32个月、平均涨幅172%。

不难发现,在历史的长河中,每一轮黄金牛市的助推因素都与其时代风云紧密相扣、各有不同。

但无论时代如何变迁,本质上都没有背离与黄金自身特征息息相关的三条真实定价逻辑: 第一,黄金不生息,但持有美国国债有利息,所以一般而言全球通用货币(美元)对应资产的名义利率越高,黄金价格越低; 第二,黄金能抗通胀,而美元会随通胀贬值,所以全球通胀越高,黄金价格越高; 第三,黄金能避险,所以当全球通用货币的信任度越低,黄金价格就越高。

广州金控期货研究中心副总经理程小勇分析,4月7日黄金的回调,主要是受到特朗普政府全面加征关税的冲击,市场恐慌情绪攀升,反映市场恐慌的VIX指数一度攀升至52.33。不过,在市场恐慌性缓和后,没有去杠杆的担忧,市场会调整投资组合,降低风险资产配置,增配黄金等避险资产。

程小勇认为,支撑近日黄金重新上涨的动力来源:

一是美国经济滞胀或衰退预期下,美债收益率下行带动美元无风险利率回落,刺激黄金投资需求攀升。4月9日,全球最大的黄金ETF——SPDR持有黄金量升至937.08吨,创2023年6月7日以来最高纪录。

二是避险买盘,在美国关税还在博弈阶段,市场风险偏好下降,机构投资组合中会增加黄金配置降低β风险。

三是美国加征关税很大目的在于削减贸易逆差,且希望美元走弱来降低通胀压力,但美元的特里芬难题表明贸易顺差和弱势美元是很难共存的,这刺激中国等国家或地区央行增持黄金,降低美债配置。

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: