华安创新混合财报解读:份额缩减4.54%,净资产下滑2.27%,净利润扭亏为盈

华安创新混合2024年年报已发布,报告期内基金份额减少4.54%,净资产减少2.27%,净利润实现扭亏为盈,达2291.67万元,基金管理费较去年减少32.31%。以下为详细解读。

主要财务指标:净利润扭亏,资产净值微降

本期利润扭亏为盈

华安创新混合2024年本期利润为22,916,714.48元,相比2023年的 -289,692,680.74元,实现了扭亏为盈。本期加权平均净值利润率为2.24%,而2023年为 -22.00% ,基金份额净值增长率为2.43%,2023年则为 -20.52%。这一系列数据表明基金在2024年的经营状况有显著改善。

| 年份 | 本期利润(元) | 本期加权平均净值利润率 | 基金份额净值增长率 |

|---|---|---|---|

| 2024年 | 22,916,714.48 | 2.24% | 2.43% |

| 2023年 | -289,692,680.74 | -22.00% | -20.52% |

资产净值有所下滑

2024年末,基金期末资产净值为1,076,036,738.68元,较2023年末的1,101,094,675.55元减少了25,057,936.87元,降幅为2.27%。期末基金份额净值为0.885元,2023年末为0.864元,略有上升。

| 年份 | 期末资产净值(元) | 期末基金份额净值(元) |

|---|---|---|

| 2024年 | 1,076,036,738.68 | 0.885 |

| 2023年 | 1,101,094,675.55 | 0.864 |

基金净值表现:短期波动,长期仍有差距

短期表现波动

过去三个月,基金份额净值增长率为 -0.34%,业绩比较基准收益率为 -0.62%,基金跑赢基准0.28个百分点;过去六个月,份额净值增长率为13.61%,业绩比较基准收益率为11.50%,跑赢基准2.11个百分点。然而,过去一年,基金份额净值增长率为2.43%,业绩比较基准收益率为13.40%,落后基准10.97个百分点。

| 阶段 | 份额净值增长率① | 业绩比较基准收益率③ | ①-③ |

|---|---|---|---|

| 过去三个月 | -0.34% | -0.62% | 0.28% |

| 过去六个月 | 13.61% | 11.50% | 2.11% |

| 过去一年 | 2.43% | 13.40% | -10.97% |

长期差距明显

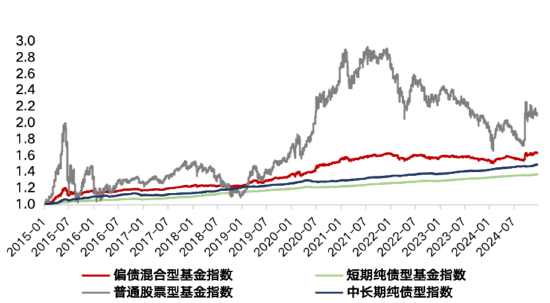

过去三年,基金份额净值增长率为 -37.06%,业绩比较基准收益率为 -10.51%,落后基准26.55个百分点;自基金合同生效起至今,基金份额净值增长率为407.70%,业绩比较基准收益率为166.38%,超出基准241.32个百分点,但从近年数据看,缩小差距仍需努力。

| 阶段 | 份额净值增长率① | 业绩比较基准收益率③ | ①-③ |

|---|---|---|---|

| 过去三年 | -37.06% | -10.51% | -26.55% |

| 自基金合同生效起至今 | 407.70% | 166.38% | 241.32% |

投资策略与业绩:高仓位运作,业绩仍待提升

投资策略

2024年,基金维持较高仓位运作,整体配置倾向于高端制造和消费复苏方向。决策依据包括国家法律法规、宏观经济环境、货币政策、产业政策等多方面因素。

业绩表现

截至2024年12月31日,基金份额净值为0.885元,本报告期份额净值增长率为2.43%,同期业绩比较基准增长率为13.40%,基金业绩落后于业绩比较基准,或因市场风格轮动及行业表现分化影响。

市场展望:政策托底,关注结构性机会

宏观经济展望

管理人认为我国经济回升向好、长期向好的基本趋势未变。未来将通过深化改革提升供给结构和创新能力,激活扩大内需市场,优化升级经济结构,精准防控风险。

股市展望与操作思路

强势政策托底,结构性牛市可期。操作上摒弃熊市思维,积极寻找结构性机会,维持较高股票仓位,重点布局代表新质生产力的科技创新资产和绝对低估型资产,同时关注重组并购和回购增持再贷款主题。

费用情况:管理托管费双降

基金管理费

2024年当期发生的基金应支付的管理费为12,247,104.70元,较2023年的18,092,738.70元减少了5,845,634元,降幅为32.31%。其中,应支付销售机构的客户维护费为3,646,570.51元,应支付基金管理人的净管理费为8,600,534.19元。

| 年份 | 当期发生的基金应支付的管理费(元) | 应支付销售机构的客户维护费(元) | 应支付基金管理人的净管理费(元) |

|---|---|---|---|

| 2024年 | 12,247,104.70 | 3,646,570.51 | 8,600,534.19 |

| 2023年 | 18,092,738.70 | 5,367,023.19 | 12,725,715.51 |

基金托管费

2024年当期发生的基金应支付的托管费为2,041,184.12元,相比2023年的3,015,456.42元,减少了974,272.3元,降幅为32.31%。

| 年份 | 当期发生的基金应支付的托管费(元) |

|---|---|

| 2024年 | 2,041,184.12 |

| 2023年 | 3,015,456.42 |

投资收益与交易:股票投资收益欠佳

投资收益情况

2024年投资收益为 -128,623,012.23元,其中股票投资收益为 -144,864,881.31元,债券投资收益为4,865,893.55元,股利收益为11,375,975.53元。与2023年相比,投资收益有所下降。

| 年份 | 投资收益(元) | 股票投资收益(元) | 债券投资收益(元) | 股利收益(元) |

|---|---|---|---|---|

| 2024年 | -128,623,012.23 | -144,864,881.31 | 4,865,893.55 | 11,375,975.53 |

| 2023年 | -105,450,170.83 | -120,861,708.88 | 6,022,585.39 | 9,388,952.66 |

交易情况

通过关联方国泰君安证券股份有限公司进行股票交易成交金额为162,240.39元,占当期股票成交总额的0.01%;债券交易成交金额为45,166,388.00元,占当期债券成交总额的87.77% 。应支付国泰君安证券股份有限公司的佣金为153.48元,占当期佣金总量的0.01%。

资产配置:股票债券占比稳定

股票投资

期末股票投资公允价值为830,522,500.66元,占基金资产净值比例为77.18%。从行业分布看,制造业占比最高,为53.82%,其次是住宿和餐饮业,占比15.42%。

| 行业 | 公允价值(元) | 占基金资产净值比例(%) |

|---|---|---|

| 制造业 | 579,161,298.17 | 53.82 |

| 住宿和餐饮业 | 165,871,353.00 | 15.42 |

债券投资

期末债券投资公允价值为226,076,235.62元,占基金资产净值比例为21.01%。其中国家债券占5.90%,金融债券占15.11%。

| 债券品种 | 公允价值(元) | 占基金资产净值比例(%) |

|---|---|---|

| 国家债券 | 63,439,760.66 | 5.90 |

| 金融债券 | 162,636,474.96 | 15.11 |

份额持有人与变动:份额减少,结构稳定

持有人结构

期末基金份额持有人户数为67,925户,户均持有基金份额17,908.52份。机构投资者持有份额占总份额比例为6.47%,个人投资者持有份额占比为93.53%,个人投资者为主要持有人。

份额变动

本报告期期初基金份额总额为1,274,337,642.14份,本报告期基金总申购份额为31,178,910.39份,总赎回份额为89,080,655.42份,期末基金份额总额为1,216,435,897.11份,份额减少4.54%。

| 项目 | 份额(份) |

|---|---|

| 期初基金份额总额 | 1,274,337,642.14 |

| 本报告期基金总申购份额 | 31,178,910.39 |

| 本报告期基金总赎回份额 | 89,080,655.42 |

| 期末基金份额总额 | 1,216,435,897.11 |

华安创新混合在2024年虽实现净利润扭亏,但资产净值和基金份额有所减少,业绩与业绩比较基准仍有差距。投资者需关注基金在2025年能否把握管理人预期的结构性机会,提升业绩表现。

声明:市场有风险,投资需谨慎。 本文为AI大模型基于第三方数据库自动发布,任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,不构成个人投资建议。受限于第三方数据库质量等问题,我们无法对数据的真实性及完整性进行分辨或核验,因此本文内容可能出现不准确、不完整、误导性的内容或信息,具体以公司公告为准。如有疑问,请联系biz@staff.sina.com.cn。

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: