【建投专题】2025与1984:美国四大共性与商品走势

来源:CFC商品策略研究

作者 | 中信建投期货研究发展部

研究员: 魏鑫

研究助理:吴越

本报告完成时间 | 2025年04月18日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

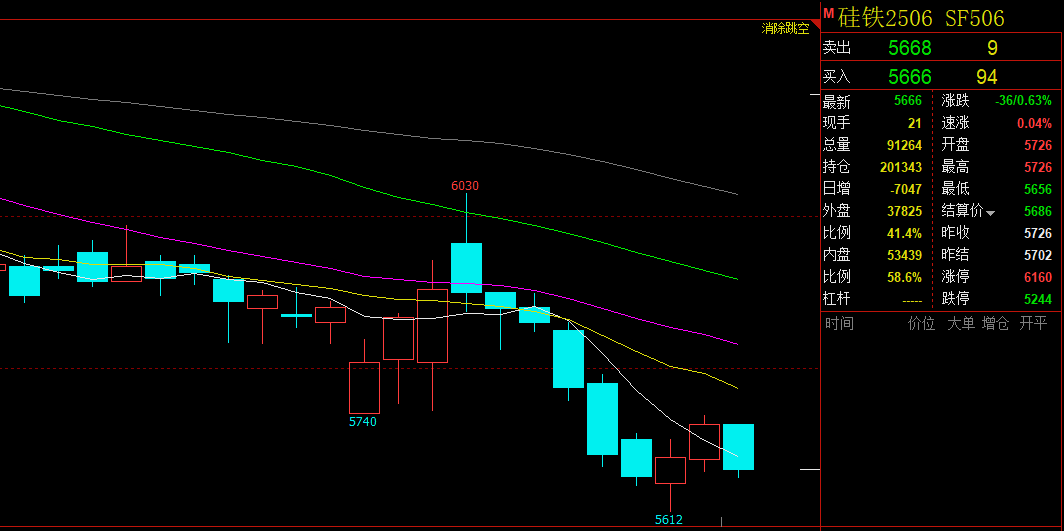

近期在美国关税政策的影响下,商品整体呈现偏弱态势,短期市场受困于捉摸不定的美国政策,以及不明朗的经济前景。2025与1984年前后,美国经济与政策的存在共性,我们复盘20世纪80年代的大宗商品走势,寻找未来商品行情演绎的方向。

当前美国与1984年的美国,在经济环境、政府压力、汇率、政策方面存在四大共性,商品长期走势存在趋同的可能。当然,历史并不会简单重复,在阶段性的行情表现中,或存在走势的分化。

1.商品价格周期性:1977、1984与2025

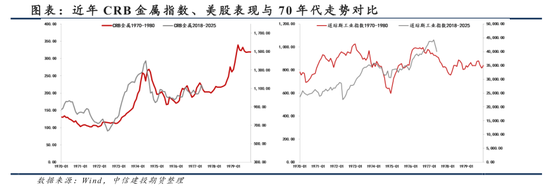

工业金属具有较高的价格弹性,且对经济、政策的变化极为敏感。为方便复盘,我们选取CRB现货指数作为商品价格的代表,选取道琼斯工业指数作为美股的代表,并采用月度均值,忽略较为短期的波动。可以发现在70年代,CRB金属的走势与2018年至今十分相似,先从低位大幅上行,在高位明显回落之后,到达比上涨前更高的价格中枢并趋势上行;从美股的表现来看,两个阶段的趋势性变化也有相似之处。

我们也可以找到80年代初与近五年市场走势的相似性。如果单纯地刻舟求剑,会认为近年的价格走势与70年代末类似,从而得出“长期价格中枢将进一步上行”的结论。但是,由于经济环境、政策条件等诸多因素已经发生变化,我们认为当前的局面可比的是1984年。彼时美国处于经济增速放缓、CPI下降至接近长期合意水平的状态,当时美国总统里根与特朗普的贸易限制、缩减政府开支等诸多政策也有相似之处。

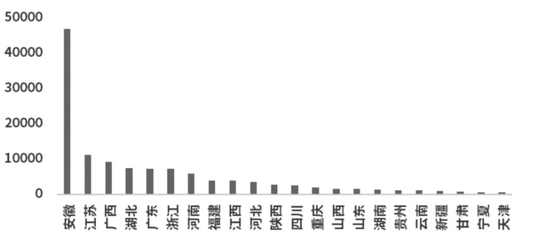

我们总结70、80年代CRB各分项指数的阶段性表现,并与近年的商品表现作为对比。从振幅来看,海外油脂市场波动较为剧烈,然后是金属;而在近一年的震荡上行过程中,海外食品涨幅较高,然后是金属,油脂价格却进一步下跌。上行的过程通常较长,持续20-30个月;而下跌通常更为迅速,持续12-18个月。

2. 经济、政策条件的相似性

我们判断当前的局面与80年代初更为类似,主要依据是当前与1984年的美国有以下四大共性:

a.经济形势类似:经历衰退、财政大幅扩张、高通胀之后,处于利率、通胀、经济增速回落周期。

b.美国面临的压力类似:即高贸易逆差、高赤字增速;

c.汇率环境类似:强美元带来债务压力,处于美国政府希望美元走弱的阶段;

d.美国总统的政策手段类似:推行减税、促进石油开发、缩减政府开支、迫使他国接受条件参与美国贸易循环等。

经济形势:价格是综合信息的反映,长期的价格走势必然符合特定的经济、政治条件。70年代末期的商品价格走势与近年类似,也是由于类似的经济条件:经历高通胀、经济衰退的时刻,利率从高到低,而后续通胀难以抑制。

而在80年代初实际也出现了此种组合:经历经济衰退、历史级别的高利率与高通胀之后,1982年进入降息周期,经济增速与通胀双双回落。

财政与贸易压力:美国在80年代与当前的最大共性,是其处于赤字的双高状态:财政赤字高企,同时贸易逆差较大。经常账户中贸易占较大比重,而其商品贸易的高额逆差,在经常账户余额中体现为负值。里根时期完善了当前的美元体系:美国利用美元购买商品,并通过发行美债、促进海外在美投资等方式回流。而在双赤字的组合下,美债显然承受压力:财政高赤字意味着美债的发行扩张;同时贸易赤字意味着海外的美元更多,需要更多的美债帮助其回流美国。

80年代,海外美元可以通过跨国公司的投资等回流美国,彼时美国的外商直接投资的增速保持在两位数以上。而近年的美元回流,则主要通过海外投资者购买美国长期证券等金融资产实现。

相似的汇率局面:美国在80年代初经历了高利率以及良好需求下的强美元,但这样的环境加剧了双赤字的窘境,强美元进一步提升了美国进口,贸易逆差难以收敛。因此无论彼时的里根政府,还是当前特朗普政府,都希望能够弱美元以减小贸易逆差、减轻美债压力。弱美元的重要前提是降低利率,而现在经济前景因特朗普关税政策走弱,通胀预期抬升,美联储难以作出降息决定。与弱美元意愿背道而驰,特朗普对时下美联储主席鲍威尔自然颇有微词。

相似的政策:面对就任时的高通胀、双赤字局面,特朗普与80年代里根的做法如出一辙,选择扩大石油开采来压低名义通胀;推行减税政策以刺激经济增长;缩减政府开支以减小财政赤字等等。同时,也在缩减贸易逆差方面采取手段,但方向不同:里根通过对具有优势的日本汽车、半导体等实施限制,实现非关税壁垒;而特朗普选择更为直接的关税政策。

最为重要的政策是胁迫他国同意美国的贸易条件,同时利用手段塑造外部敌人的形象,以牺牲他国福利为条件,实现美国双赤字的缩减。1985年美国与日本等五国签订《广场协议》,实现美元的顺利贬值,同时将苏联塑造为敌人形象以实现自身的军事扩张。现在特朗普将关税作为手段,其政策的方式不同,但具有相同的性质。

3.商品未来展望

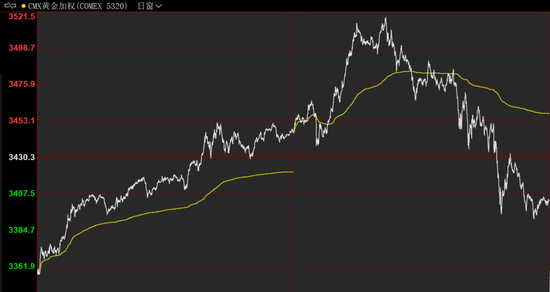

按照1984年至1986年的商品走势,价格的趋势性下行在所难免。而广场协议后美元的迅速贬值,令名义价格存在明显的扭曲:商品以其他货币计价的跌幅较大,而以美元计价的跌幅较小。

以上的分析阐述了四十年前后美国的四大共性,但这并不意味着商品行情会完全复刻彼时的情景。近端关税阴云笼罩之下,存在全球需求萎缩、美国经济滞胀甚至衰退、多国加大财政扩张等预期:

a.在初期商品就已经计价了全球贸易流的萎缩,未来的预期差则是预期的过度与不足。如果产出国的大部分商品受关税影响较小,或可以采取其他方式降低实际负担,需求端的过度悲观有望迎来修正。

b.美国经济前景并不明朗,这取决于美国政府政策的持续时间。若在Q2前政策有较大幅度的回摆,则对实际经济影响是可以接受的。若实现长期的关税壁垒,人为衰退的情况仍会存在。中期市场可能更关心的是“胀”的预期,即成品端的价格上行带动原料上涨。但是需要注意的是,本次美国依然着眼于双赤字问题,成品价格的上涨大部分呈为美国政府填补赤字的用途,进而实际需求或者因低库存带动的短期上涨难以持续。

c.为应对美国政策,各国或加大财政力度,进而对需求端形成托举。但需要注意的是,短期可能因政策刺激而形成价格高点,长期来看需求端决定价格中枢的位置。

研究员:魏鑫

期货交易咨询从业信息:Z0014814

研究助理:吴越

期货从业信息:F03134055

声明:

- 风险提示:以上内容仅来自互联网,文中内容或观点仅作为原作者或者原网站的观点,不代表本站的任何立场,不构成与本站相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。本站竭力但不能证实上述内容的真实性、准确性和原创性,对此本站不做任何保证和承诺。

- 本站认真尊重知识产权及您的合法权益,如发现本站内容或相关标识侵犯了您的权益,请您与我们联系删除。

推荐文章: